Suojaus – Forex-kaupankäyntistrategiat

Rahoitusmarkkinoiden kauppiaat, pienet tai suuret, yksityiset tai institutionaaliset, sijoittavat tai spekulatiiviset, yrittävät kaikki löytää tapoja rajoittaa riskiä ja lisätä voittotodennäköisyyttä riskienhallintatekniikoilla. Forex-kaupankäynnissä on monia lähestymistapoja, ja toteuttamiskelpoinen suojausstrategia on tehokkaimpia.

Itse asiassa suojaus on yksi parhaista tavoista minimoida tappiot ja optimoida voiton todennäköisyys; Siksi monet suuret instituutiot vaativat sen olevan pakollinen osa taktiikkaansa etenkin suurten hintaliikkeiden aikana. On jopa sijoitusrahastoja, jotka on nimetty tämän strategian mukaan, koska ne “suojaavat” suurimman osan kaupoista, joten niitä kutsutaan “hedge-rahastoiksi”.

Contents

Mikä on suojausstrategia?

‘Suojauksella’ tarkoitetaan kahden erillisen instrumentin ostamista ja myymistä samanaikaisesti tai lyhyessä ajassa. Tämä voidaan toteuttaa eri markkinoilla, kuten optioissa ja osakkeissa, tai yhdellä, kuten Forex.

Useimmilla teollisuudenaloilla, sinun on ostettava vakuutus vahinkoriskin rajoittamiseksi. Tämä koskee myös rahoitusmarkkinoita, mutta vakuutusmaksujen välttämiseksi suojausstrategia on kehitetty. Yksi ensimmäisistä esimerkeistä aktiivisesta suojauksesta tapahtui 1800-luvun maatalousfutuurimarkkinoilla. Ne on suunniteltu suojaamaan kauppiaita maataloustuotteiden hinnanvaihteluista johtuvilta mahdollisilta tappioilta.

Kuinka rajoittaa riskiä suojaamalla Forex

Forexin suojaaminen on hyvin yleisesti käytetty strategia. Suojautuakseen aktiivisesti valuuttamarkkinoilla, elinkeinonharjoittajan on valittava kaksi positiivisesti korreloivaa paria, kuten EUR / USD ja GBP / USD tai AUD / USD ja NZD / USD, ja otettava molempiin päinvastaiset suunnat. Suojauksen on tarkoitus poistaa menetysriski epävarmuustilanteissa – se tekee siitä melko hyvää työtä.

Mutta turvallisuus ei voi olla elinkeinonharjoittajan ainoa huolenaihe, muuten olisi turvallisinta olla käymättä kauppaa lainkaan. Siksi käytämme teknistä ja perustavaa laatua olevaa analyysia suojausstrategian kannattavuuteen, ei vain turvalliseen. Tässä tulee esiin analyyttinen kyky, joka tuottaa sinulle voittoa, kun otat vastakkaisia kantoja korreloiviin pareihin. Suojausta päättäessään elinkeinonharjoittajan on käytettävä analyysiä havaitsemaan kaksi korreloivaa paria, jotka eivät toimi täsmälleen samalla tavalla ylös- tai alaspäin suuntautuvaan liikkeeseen.

Esimerkki 1: Suojausstrategia GBP / USD: lle ja EUR / USD: lle

Kuten sanotaan, kuva on 1000 sanan arvoinen, joten valaistaan valuutan suojaamisen edut joillakin todellisilla kaavioilla lähiaikoista.

Tarkastelemalla yllä olevia kaavioita voimme nähdä, että toukokuun 2014 alussa sekä euro että punta olivat suurilla kierroksilla dollaria vastaan, vastaavasti 1,40 ja 1,70. Näiden tasojen piti toimia kelvollisena vastustuksena.

EUR / USD: n ja GBP / USD: n nousutrendillä yli vuoden ajan korjaus tai peruutus oli myöhässä myöhässä. Vuosina 1,40 ja 1,70 oikosulku molemmille pareille vaikutti kohtuulliselta. Olisi kuitenkin liian suuri riski syöttää kaksi lyhyttä sijaintia korreloiville pareille tai jopa yksi, jos lyhyt merkintä ei toiminut. Oikean suojausstrategian laatimiseksi meidän on analysoitava, mikä näistä pareista oli heikoin, lyhyt ja toinen pitkä.

Teknisesti EUR / USD oli suorittanut 1300 putkenlaskua pohjasta yli vuosi sitten, kun taas GBP / USD oli suorittanut 2200 putkimatkaa. Joten euro ei ollut yhtä vahva kuin punta – jos dollari vahvistui, EUR / USD pystyi laskemaan voimakkaammin. Lisännyt tähän oli euroalueen ja Ison-Britannian välinen data ja makrotalouden näkymät. Eurooppa kamppaili vielä tuolloin, ja tiedot eivät olleet vaikuttavia. Päinvastoin, Yhdistynyt kuningaskunta oli nopeassa kasvussa, ja tiedot ylittivät odotukset ja koronnosto oli BOE: n asialistalla. Tämä jätti meille suojausstrategian, joka perustui euron oikosulkuun, koska sillä oli parhaat mahdollisuudet pudota ja mahdollisesti paljon kauempana kuin GBP / USD. Hintojen lasku ei kuitenkaan ollut varmaa, joten jatkoimme pitkään GBP / USD: n suhteen, koska sillä oli suurempi todennäköisyys jatkaa nousua. Jos se kääntyisi päinvastoin, liike olisi pienempi kuin EUR / USD.

Melkein samaan aikaan molemmat parit saavuttivat huippunsa ja alkoivat pudota nopeasti. EUR / USD laski noin 500 pistettä ja GBP / USD laski noin 300 pistettä. Jos saisimme lyhytaikaisen euron ja jatkaisimme pitkään Sterlingiä yhdellä erällä, olisimme ottaneet ensimmäisestä 5000 dollaria ja menettäneet 3000 dollaria toisesta parista. Tämä kaupankäyntisuunnitelma antaa meille 2000 dollarin voiton erittäin tehokkaasta suojausstrategiasta.

Sama analyysi pätee jälleen, kun lyhennimme EUR / USD: n ja jatkoimme pitkään GBP / USD: n suhteen kesäkuun 2014 alussa. GBP / USD teki 350 pip-vaiheen 1,7050: een, kun taas EUR / USD hallitsi vain 150 pistettä. Joten 200 pistettä tavallisilla erillä ansaitsi mukavan 2000 dollarin voiton. Jos molemmat jatkoivat laskuaan, euron lyhyet arvot laskivat voimakkaammin. Samaan aikaan Englannin punnan pitkä positio oli nähdä pienemmät tappiot, mikä takaa kannattavan suojausstrategian. Se on koko Forex-suojauksen tarkoitus – pienemmät voitot ilman häviäjiä. Voimme tietysti vahvistaa voittoja lisäämällä kauppojen kokoa.

Esimerkki 2: Hyödykeparit

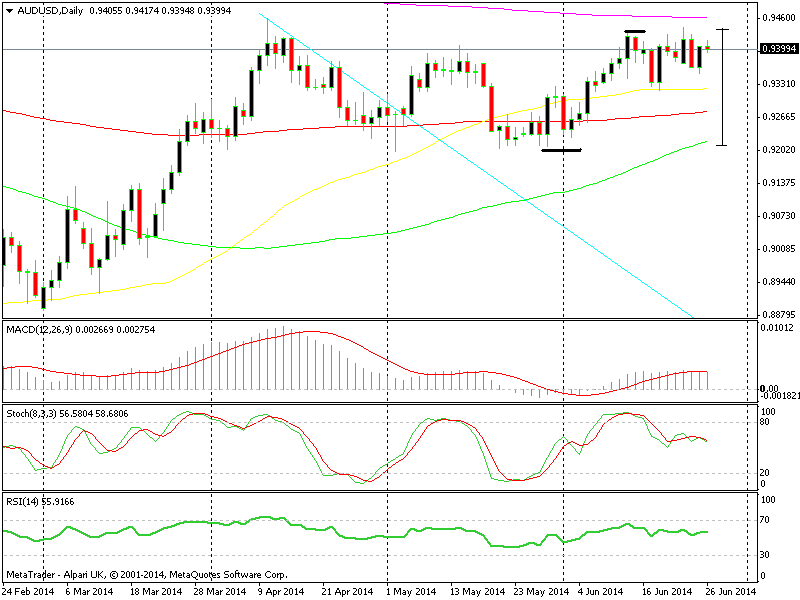

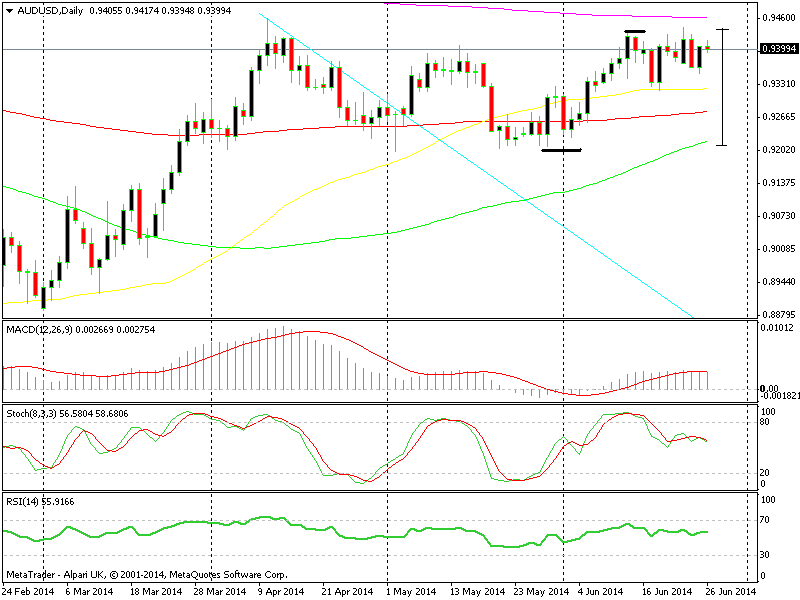

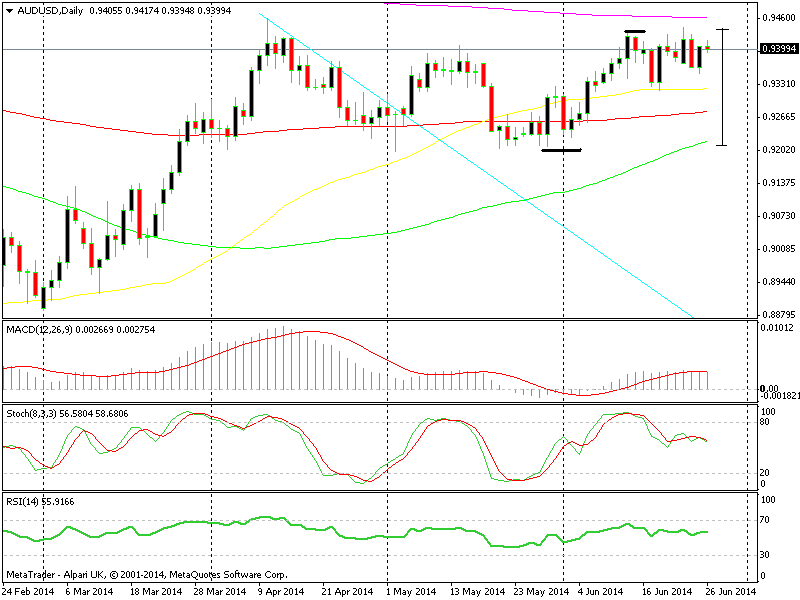

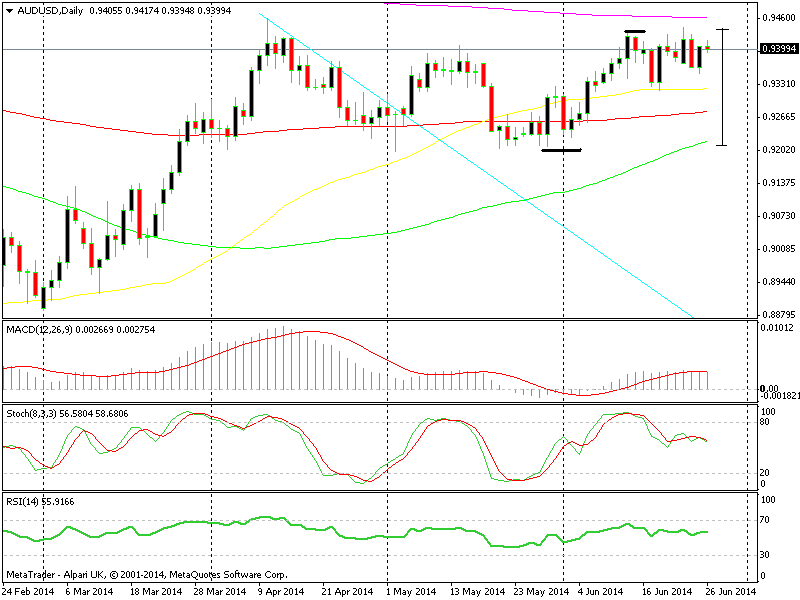

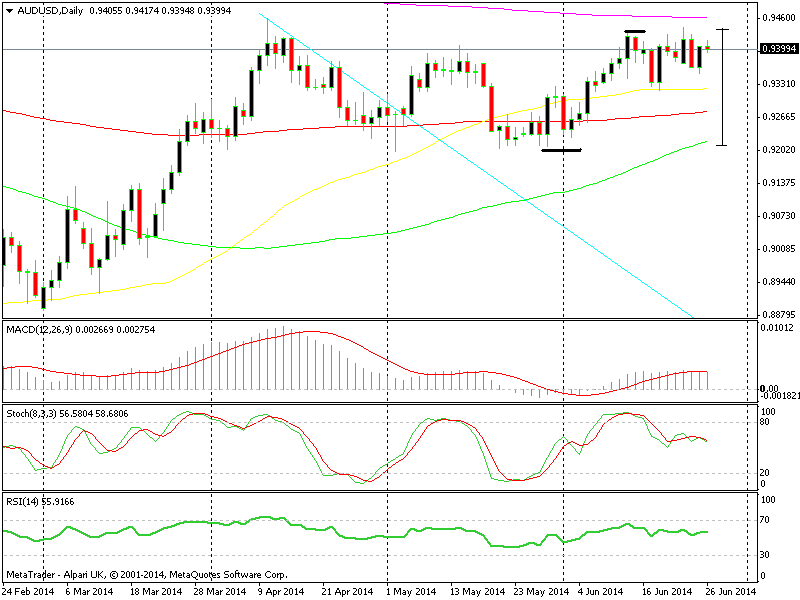

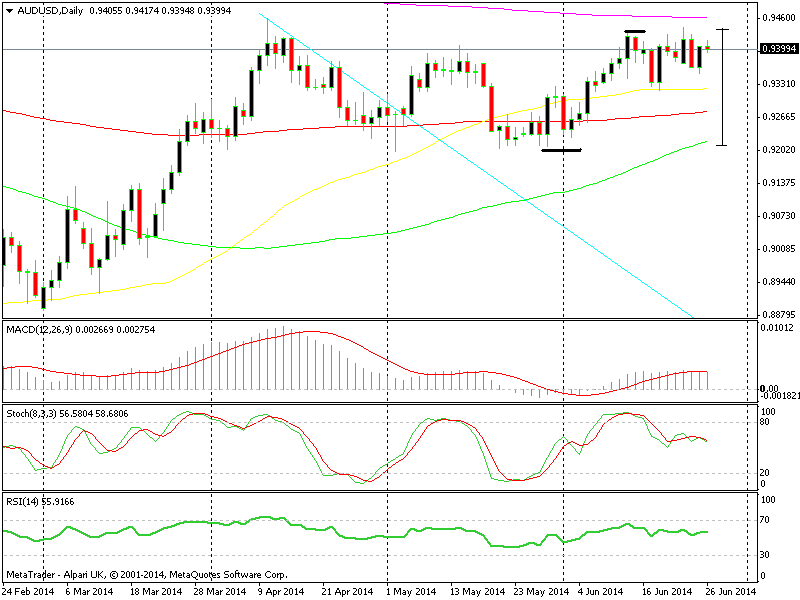

Toinen esimerkki on suojausstrategia vastaavien hyödykevaluuttojen AUD ja NZD välillä. Näiden kahden valuutan viikkokaavioissa alla olevaan dollariin nähden voimme selvästi nähdä, että AUD / USD on ollut voimakkaassa laskutrendissä, noin 2000 pistettä ja paluu oli vain noin 800 pistettä. Tämä tapahtui, kun NZD / USD oli nousussa, ja nousu oli suurempi kuin edellinen lasku.

Viikoittaisten ja päivittäisten kaavioiden 4–5 viikon edellisen seurannan jälkeen nousutrendi oli alkamassa seuraavan osuutensa ylöspäin. Paras vaihtoehto on kestää kauan NZD: llä. Mutta ollakseni turvallinen, jos nousutrendiä ei jatketa, AUD: n lyhenne on sopivampi peli.

Jos parit putoaisivat, myymämme AUD: n on pudotettava vaikeammaksi, koska se on alttiimpi laskusuuntaiselle paineelle kuin ostamamme NZD. NZD: n tappio oli todennäköisesti pienempi kuin AUD: n voitto, mikä takaa voiton, vaikka olisimme väärässä nousutrendissä. Siinä tapauksessa, että olimme oikeassa, NZD: n piti pitkään luoda suurempia voittoja kuin mitä menetimme AUD-lyhyillä, mikä takaa voiton.

Liittymisen jälkeen saman vuoden kesäkuun alussa NZD / USD kasvoi 400 pip -vahvistuksella. Päinvastoin, AUD / USD: n lyhyet realisoivat vain 200 pip -vahvistuksen samana ajanjaksona. Tämä jättää meille 200 pip-voiton. Kun suojataan valuuttaa, meidän on korvattava vähemmän haihtuva pari suuremmalla koolla. NZD: n siirrot ovat noin 20% pienempiä kuin AUD, joten kun suojaus tehdään, NZD: n kaupan koko olisi 20% suurempi, joten 200 pipin voitto olisi 2400 USD voitto.

Hedging-Wrapping Things Up

Yhteenvetona voidaan todeta, että suojaus ei ole strategia ennustaa, mihin tietyn valuuttaparin tulee, vaan pikemminkin menetelmä vallitsevan markkinadynamiikan hyödyntämiseksi. Vakaa suojausstrategia voi tarjota “vakuutuksen” Forex-kaupankäynnille. Jos teet sen oikein, voit kaikki paitsi taata, että et enää koskaan menetä uutta kauppaa.

Forexin suojaamisen aloittamiseksi on käytettävä muita kaupankäyntistrategioita erilaisten mahdollisuuksien ymmärtämiseksi. Katso meidänForex Trading Strategies -sivu oppia lisää monista Forex-kaupankäyntistrategioista, jotka sinun pitäisi tietää.