Maakaasun hintaennuste vuoden 2020 toisella vuosipuoliskolla: nouseva lyhyt / keskipitkän aikavälin suunta, pitkällä aikavälillä tuomiopäivä

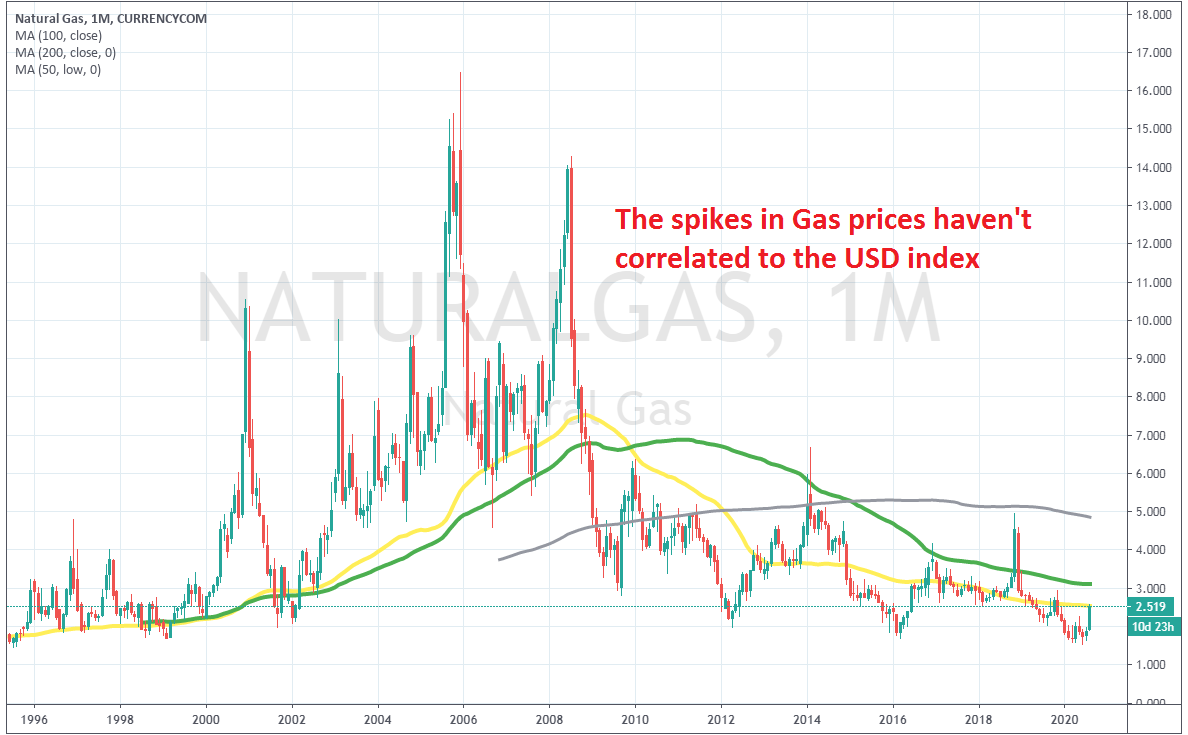

Raakaöljyn tavoin maakaasun hinnat nousivat pitkällä aikavälillä nousevaan suuntaan edellisen vuosikymmenen puoliväliin asti, kun energiatuotteiden kysyntä jatkoi kasvuaan. Maakaasun huippu nousi 16,50 dollariin joulukuussa 2005, vaikka ostajat yrittivät jälleen ylimmää puolta, jäävät alle 14,30 dollariin vuoden 2008 ensimmäisen vuosipuoliskon aikana. Paine on ollut siitä lähtien haittana ja kaasun lasku alle 10 prosenttiin arvosta maailman huipputasolla vuonna 2005. Maailma muuttuu ja tietoisuus on siirtymässä fossiilisista polttoaineista uusiutuvaan energiaan, mikä on vähentänyt kaikkien fossiilisten energiatuotteiden kysyntää. Tuottajat ja sijoittajat ovat tietoisia kysynnän kasvusta ja laskusta, joten he säätävät tuotosta ja investoivat projekteihin tasapainottamaan kysyntää kysynnän mukaan. Pitkän aikavälin trendi näyttää kuitenkin laskevalta, ja perustekijät ovat myös laskusuuntaisia, mikä tarkoittaa, että laskusuuntainen paine jatkuu pitkällä aikavälillä huolimatta viime kuukausien päinvastaisesta korkeammasta ja jatkuvasta kulutuksen kasvusta, joka todennäköisesti siirtyy jossain vaiheessa.

Lue viimeisin päivitys Maakaasun hinta vuonna 2021

| Aika | 3 päivää | 1 viikko | 1 kuukausi | 3 kuukautta | 6 kuukautta |

| Muuttaa | +1,1% | +3,5% | +35,0% | +25,3% | -23,3% |

Kuten edellä mainittiin, maakaasun osuus oli ennätyksellisen korkea vuonna 2005, mutta vuoden 2008 kriisin jälkeen tilanne muuttui ikuisesti. Ennen sitä öljy ja kaasu korreloivat läheisesti, koska molemmat energiahyödykkeet ovat uutettuja. Mutta globaali tietoisuus on siirtynyt kohti energiatehokkaita tuotteita, joka on sinetöinyt kohtalon fossiilisten polttoaineiden, kuten öljyn ja kaasun, lopulliselle häviämiselle. Tietenkin kaasun kysyntä on kausiluonteista, ja piikit ovat syksyllä / talvella, mikä saattaa antaa väärän vaikutelman noina aikoina, mutta hinta on laskenut alhaisimpia vuosia, laskien 1,529 dollariin tämän vuoden kesäkuuhun, koska koronaviruksen lukkiutumiset heikensivät kysyntää kaikelle, paitsi turvapaikoille, eikä vain kaasulle ja öljylle. Viime kuukausien kysyntä näyttää kuolleen kissan pomppimiselta, joten odotamme, että ylimmän puolen kaasu on rajallinen, ja mahdolliset vähäiset voitot tulevina kuukausina, kun taas suurempi laskutrendi palaa ennemmin tai myöhemmin, ja myyjät nostaa hinnan uusiin mataliin lähivuosina.

| Maakaasuennuste: Q4 2020 | Maakaasuennuste: 1 vuosi | Maakaasuennuste: 3 vuotta |

| Hinta: 2,75 dollaria – 2,80 dollaria

Hintatekijät: Koronaviruksen kehitys, markkinatunnelma, Yhdysvaltojen mielenosoitukset / vaalit |

Hinta: 2,40 dollaria – 2,50 dollaria

Hintatekijät: Yhdysvaltain vaalien jälkeen, EU: n ja Yhdistyneen kuningaskunnan välinen kauppasopimus, tekniset kaaviot |

Hinta: 2 dollaria

Hintatekijät: Globaalitalous, puhtaan energian sopimukset, pitkän aikavälin ilmapiiri |

Contents

Maakaasun hintaennuste seuraavalle 5 vuodelle

Riski-tunteen hyödykkeet – Kuinka riskimielisyys vaikuttaa maakaasuun?

Kuten tiedämme, kullan kaltaiset turvasatamat korreloivat negatiivisesti mielipiteen kanssa, kun taas hyödykkeet korreloivat positiivisesti tunnelma rahoitusmarkkinoilla. Kun riskin tunne on päällä, hyödykkeet nousevat korkeammalle, ja kun mielipide on negatiivinen, ne muuttuvat laskeviksi. Mutta maakaasu ei todellakaan ole sidottu sijoittajien tunteisiin liian läheisesti. Olemme nähneet monia jyrkkiä hyppyjä ja käänteisiä kahden viime vuosikymmenen aikana, mutta ne eivät ole johtaneet tunteisiin. Näimme kaatumisen vuoden 2008 kriisin aikana / sen jälkeen tunteet osuvat hyödykkeisiin todella kovasti, mutta se oli jo alkanut useita kuukausia ennen. Seuraavien vuosien talouden elpymisen aikana muut hyödykkeet lisääntyivät, mutta maakaasu ei. Sen sijaan se on ollut pitkällä laskusuuntauksella vuodesta 2005. Tänä vuonna näyttää siltä, että ilmapiiri johti kaasun hintojen laskuun ensimmäisellä neljänneksellä ja sitten nousulla toisella ja kolmannella neljänneksellä. Mutta sillä on enemmän tekemistä USD: n kuin mielipiteen kanssa. Joten tuomio on, että sijoittaja / riski-olot eivät vaikuta maakaasuun liian voimakkaasti, ja meidän pitäisi keskittyä enemmän itse maakaasua koskevaan mielipiteeseen.

Tarjonta ylittää kysynnän pitkällä aikavälillä

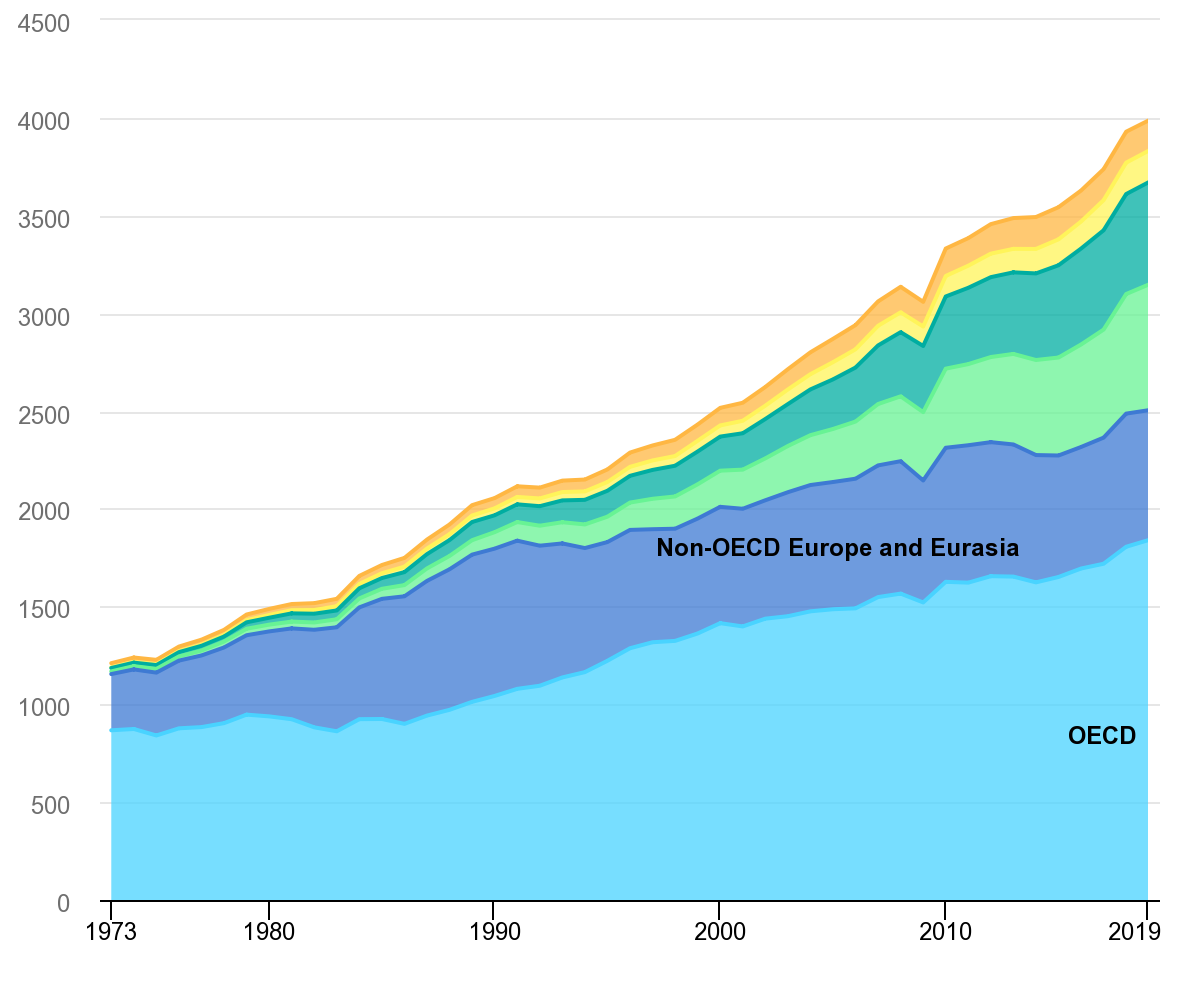

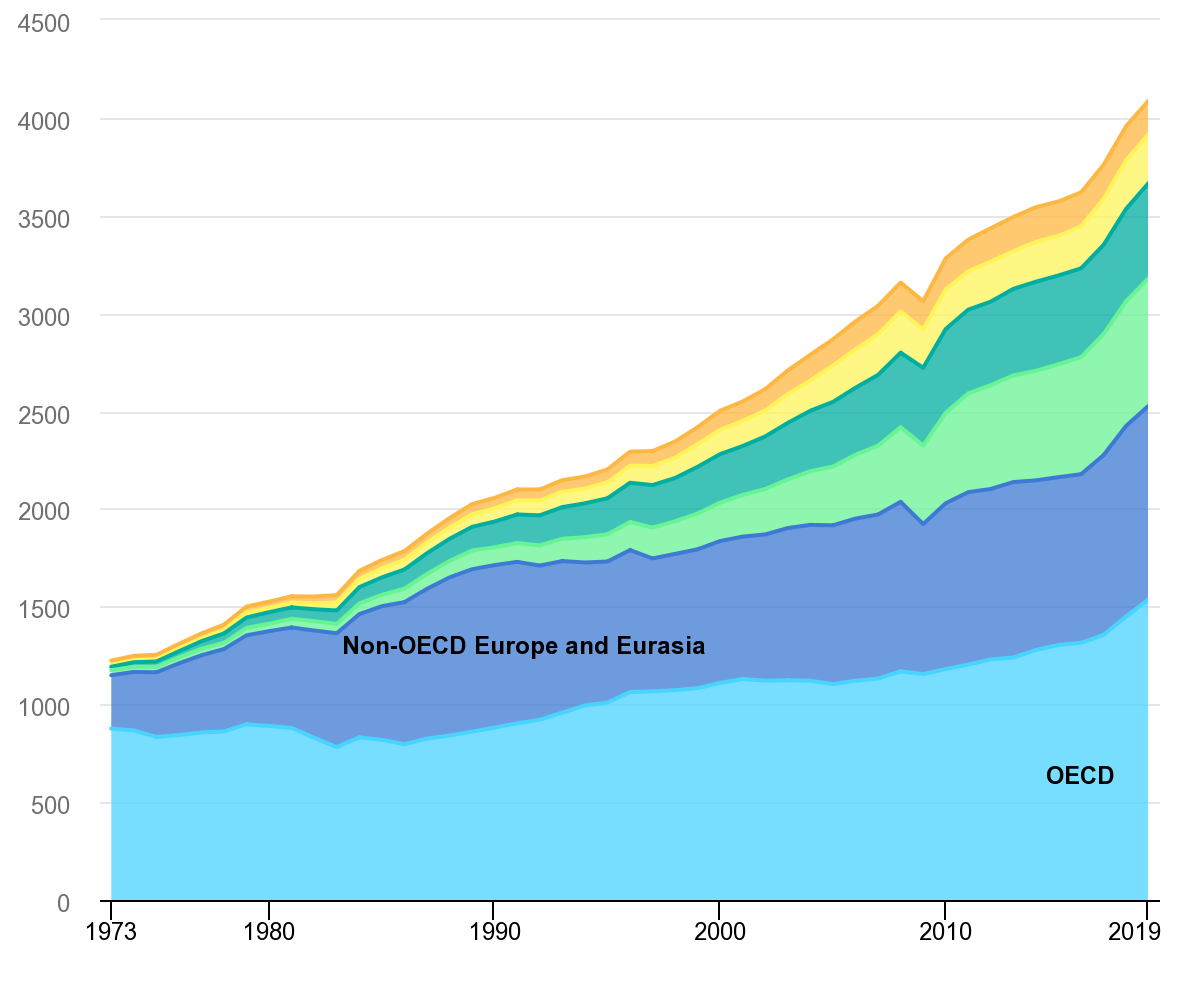

Tunnelman lisäksi, tarjonta ja kysyntä ovat tekijöitä, jotka ajavat hyödykkeiden hintoja eniten, etenkin pitkällä aikavälillä. Vaikka maakaasun tarjonta ja kysyntä ovat kasvaneet jatkuvasti, kuten IEA: n tiedot osoittavat alla olevissa kaavioissa, tulevaisuuden ennusteet eivät ole niin kirkkaita, koska maailma siirtyy fossiilisista polttoaineista uusiutuvaan energiaan. Tämä näkyy selvästi alla olevissa kaasukaavioissa, joissa voimme nähdä, että hinta laski ennätyskorkeudesta noin 16,50 dollariin 2000-luvulla 1,55 dollariin aiemmin tänä vuonna. Monet suuret yritykset ovat jo poistamassa varojaan kaasukentillä, ja pahinta on vielä tulossa.

Kaasun markkinakysyntä on kausiluonteista – Maakaasun kysyntä markkinoilla on hyvin kausiluonteista, koska kaasu on ensisijainen polttoaine tai energialähde, jota käytetään lämmitykseen tai sähköön, josta suurinta osaa käytetään myös lämmitykseen tai jäähdytykseen. Joskus kesät ovat liian kuumia, kysyntä kasvaa, mutta maakaasun normaalikausi on talvella. Vaikka kaupankäynnin tavallisesti keinottelijat haluavat ostaa omaisuuden ennen kysynnän todellista kasvua, samoin kuin varastointiyritykset, joten kaasun nousu alkaa hyvissä ajoin ennen talvea, joskus edeltävänä kesänä, ja lasku alkaa alkupuolella / puolivälissä -talvi. Tämä helpottaa paljon kauppiaita, jotka haluavat käydä kauppaa pitkällä aikavälillä. He ostavat periaatteessa alkusyksystä ja myyvät talven puolivälistä loppuvuodesta huuhtelu- ja toistostrategiassa. Vaikka ostajilla ei ole todellista takeita siitä, että kaasu muuttuu nousuun syksyllä, on melkein varmaa, että jossain vaiheessa lopputalvella kaasu muuttuu laskusuuntaiseksi ja palauttaa pitkän aikavälin laskutrendin. Tämä vuosi oli erilainen, koska kaasun hinta laski talvella ja on ollut nousussa toukokuusta lähtien, mikä olisi omituista normaalina aikana. Mutta koronaviruksen lukkiutumiset muuttivat kaikkea, joten emme ole nyt normaaliaikoina, ja volatiliteetti on piristynyt, verrattuna viime vuosiin. Kysynnän odotetaan laskevan yhteensä 4% vuoden 2020 aikana ja alkavan sitten palata normaaliksi, mutta ilmastosopimukset varmistavat, että kansalaisten on vähennettävä kaasun käyttöä ja siirryttävä kohti puhtaampia energialähteitä. Joten viime kuukausien viimeaikainen kasvu näyttää hyvältä mahdollisuudelta puuttua maakaasuun, ja tekninen analyysi tukee tätä, kuten selitämme jäljempänä. Fossiilisten polttoaineiden kysyntä on pitkällä aikavälillä laskenut, koska maailma on kohti puhtaampia, uusiutuvia energialähteitä, mikä tekee kaasun myyntikaupasta houkuttelevampaa.

Maakaasun kysyntä kasvoi jatkuvasti

Lähde: IEA https://www.iea.org/reports/natural-gas-information-overview

Maakaasun ja Yhdysvaltain dollarin välinen korrelaatio

Yhdysvaltain dollarin ja maakaasun välinen korrelaatio on negatiivinen, kuten useimpien muiden hyödykkeiden kohdalla. Ensi silmäyksellä ei ole liian vaikea nähdä, että negatiivinen korrelaatio USD-indeksin ja kaasun hintojen välillä ei ole ollut erityisen voimakasta viime vuosikymmeninä. 1990-luvulla he olivat molemmat nousussa, mutta niiden oletetaan olevan negatiivisesti korreloivia, joten tämä tarkoitti, että negatiivista korrelaatiota ei ollut olemassa. Suurimman osan 2000-luvuista USD muuttui laskusuuntaan, kun taas kaasu pysyi noususuuntaisena, joten korrelaatio kasvoi jonkin verran, mutta vaikka kaasu ylitti vuonna 2005 suuren piikin jälkeen, DXY saavutti pohjan vuonna 2008, mikä taas ei osoita paljoa korrelaatio. Jopa molempien omaisuuserien muutosten koko ei ollut vertailukelpoinen: USD-indeksin arvo nousi noin 20%, kun taas kaasu menetti lähes 80% arvostaan. DXY oli nousussa vuoteen 2016 saakka. Toisaalta kaasun hinnat jatkoivat laskuaan, mutta USD on käynyt kauppaa sen jälkeen. Joten heikko korrelaatio menetettiin jälleen. Se nousi vasta tänä vuonna, kun USD nousi Q1: n aikana, ja sitten se kääntyi taas alaspäin, kun taas kaasu kääntyi laskuun kolmen ensimmäisen kuukauden aikana, mutta on kasvanut siitä lähtien. Mutta kuten sanoimme, emme elä normaalina aikana ja markkinat käyvät pääasiassa kauppaa USD: llä, joten USD: ssä noteerattujen hyödykkeiden on noudatettava päinvastaista suuntaa. En kuitenkaan usko, että tämä korrelaatio kestää liian kauan.

DXY oli nousussa 90-luvulla

Myös kaasun hinnat nousivat 90-luvulla

Tekninen analyysi – rikkooko maakaasu 6 vuoden vaihteluvälin?

Maakaasu kävi kauppaa nousutrendillä vuosikymmenien ajan ja oli ennätyksellisen korkea, 16,50 dollaria. Vaikka piikki vuonna 2008 oli alhaisempi kuin vuoden 2005 huippuluku, fossiilisten energiamarkkinoiden noususuunta muuttui vuonna 2008, finanssikriisin aikana. Nousutrendin aikana liukuvat keskiarvot antoivat jonkin verran lievää tukea kuukausikaaviossa, joka on ainoa, joka on otettava huomioon teknisessä analyysissä, koska muissa kaavioissa on paljon melua, mikä on yksinkertaisesti hämmentävää kaikille.

150 SMA on tarjonnut vastarintaa aikoina, jolloin paluumatkat olivat vahvempia

Trendi muuttui vuonna 2008, ja maakaasu kaatui pienemmäksi, jolloin hinta oli kaikkien liukuvien keskiarvojen alapuolella. Nämä liikkuvat keskiarvot muuttuivat lopulta vastarinnaksi suurempien vetojen aikana, ja ne olivat todella hyviä indikaattoreita kaasun palautumisten myymiseksi. Kun piikit olivat suurempia, 150 SMA (vihreä) tarjosi vastarintaa; kun korkeammat paluumatkat olivat pienempiä, pienemmät hallintoelimet, kuten 50 SMA (keltainen), ottivat kyseisen työn haltuunsa, ja oli yksi tilanne, kun 200 SMA (harmaa) peruutti paluun vuonna 2011. Tämä liukuva keskiarvo on tarjonnut vastarintaa vuoden 2017 alusta lähtien, ja vuonna 2018 oli yksi tilanne, jolloin hinta ylitti sen, mutta kääntyi 150 SMA: n kohdalla. Hinta pysyy edelleen alle 50 SMA: n, kun pitkäaikainen laskusuunta jatkuu, mutta viime kuukausina olemme nähneet nousevan nousun USD: n lisääntyneen heikkouden vuoksi. Vaikka kaikki kertoimet viittaavat tämän nousevan paluun loppumiseen, kun hinta saavuttaa jälleen 50 kuukausittaisen SMA: n, ja pitkäaikainen laskutrendi todennäköisesti jatkuu sieltä. Joten seuraamme kaasun hintoja avataksemme pitkän aikavälin forex-signaalin heti, kun se tapahtuu.